Содержание

При оформлении ипотеки необходимо оформить страховку. И не одну, а несколько. Но не все они обязательны. Мы выяснили, можно ли получить ипотеку без страхования вообще и что будет, если вы оформите, а потом вернёте полис.

Зачем нужна страховка жилья при ипотеке

Страховка жилья при ипотеке — это не просто формальность. В законе сказано, что залоговая недвижимость должна быть застрахована от рисков утраты и повреждения. Полис гарантирует, что если заёмщик вдруг останется без квартиры или дома, ему не придётся гасить долг за утраченную недвижимость. В этом случае убытки покроет страховая компания.

При оформлении ипотеки банк может предложить застраховать:

- Объект недвижимости. Это и есть обязательный полис согласно закону. Он защищает конструктивные элементы вашей квартиры или дома — стены, пол, потолок.

- Титул. Такой полис защищает от юридических проблем с правом собственности на недвижимость. Обычно оформляется при покупке вторичного жилья.

- Внутреннюю отделку. Страховка вашего ремонта на случай потопов, пожаров и других неприятностей.

- Гражданскую ответственность. Это страхование на случай, если вы навредили чужому имуществу. Например, затопили соседей и должны оплатить ущерб.

Обязателен только первый вариант — страхование залогового объекта недвижимости. Остальное оформляется по желанию заёмщика.

Что такое страхование жизни при ипотеке

Кроме страхования недвижимости, банки обычно требуют также застраховать жизнь заёмщика. Ипотеку оформляют на долгий срок, и за 20–30 лет произойти может что угодно. Если человек не сможет работать и вносить платежи, кредит за него погасит страховая компания. Для банка это дополнительная гарантия, что он не потеряет деньги. Для вас — способ защитить себя и близких, если платить вы всё же не сможете.

Обычно банки требуют оформить страхование жизни в базовом варианте — на случай смерти и инвалидности 1 или 2 группы. Это защита от самых серьёзных рисков. Но заёмщик вправе оформить расширенный полис с дополнительными опциями. Например, можно включить также выплаты при временной нетрудоспособности в случае болезней, травм, госпитализаций или даже при потере работы.

Можно ли взять ипотеку без страховки

Банки хотят быть уверены, что получат деньги обратно, и в этом их поддерживает закон. Поэтому взять ипотеку и не страховать имущество нельзя. Это обязательное условие для получения кредита.

Эксклюзивные предложения

от застройщиков Выбрать квартиру

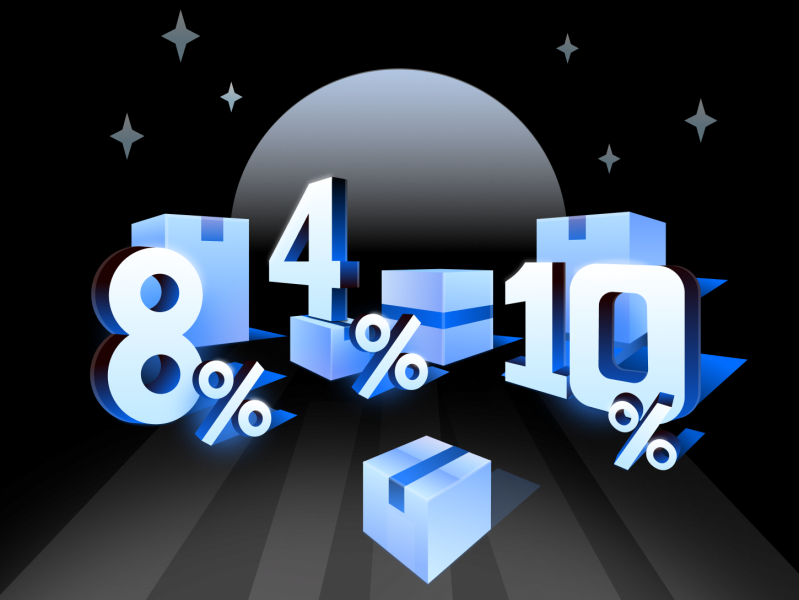

А вот страхование жизни не обязательно. Вы можете от него отказаться. Но банк в ответ вправе поднять ставку по кредиту. Переплата по процентам будет намного больше, чем стоимость страховки, поэтому заёмщику выгоднее согласиться на требования банка. И это разумно, ведь страховка поможет выплатить кредит в тяжёлой ситуации, а скидка по ставке обычно покрывает расходы на страхование.

Обязательно ли страховать квартиру и жизнь каждый год

Страховка обычно оформляется на год, но возможен и более долгий срок — всё зависит от правил страховщика. Когда действие полиса заканчивается, его нужно продлить, иначе условия кредита могут измениться.

Купить один полис сразу на весь срок кредита нельзя. Во-первых, стоить он будет очень дорого. Во-вторых, это экономически нецелесообразно. Стоимость полиса зависит от остатка долга. Если вы будете вносить платежи досрочно, получится, что за страховку вы переплатите. Именно поэтому полис оформляют ежегодно, с учётом текущей задолженности.

Можно ли отказаться от страховки после оформления

Вы имеете право расторгнуть договор страхования в любой момент. Но вот вернуть деньги за полис получится не во всех случаях.

Всё зависит от того, когда и почему вы решили отказаться от страховки:

- Прошло менее 14 дней. Две недели с момента покупки полиса — минимальный «период охлаждения», который даётся застрахованному на раздумья. Если полис был навязан, вы передумали или нашли более выгодный вариант — отказаться можно без потерь. Вам вернут всю сумму за вычетом тех дней, когда полис уже действовал, но только если вы не обращались за страховой выплатой.

- Прошло более 14 дней. Деньги вернут, только если это прописано в условиях договора страхования. Изучите документы.

- Прошло более 14 дней, вы погасили ипотеку досрочно или рефинансировали долг. Часть денег можно вернуть пропорционально неиспользованному сроку полиса. Важное условие: вы купили страховку после 1 сентября 2020 года и не обращались за выплатой.

Что произойдёт с ипотекой при неоплате полиса

Банки просят предоставить полис при оформлении ипотеки, а затем — при ежегодном продлении страховки. Если заёмщик не сделает этого вовремя, последствия зависят от условий кредитного договора. Стандартная ситуация при непродлении полиса страхования жизни — увеличение процентной ставки.

При отказе от страхования залоговой недвижимости банк может начислять неустойку за каждый день просрочки, назначить штраф и даже расторгнуть кредитный договор в одностороннем порядке, если это оговорено условиями ипотеки, или через суд, если нет. При аннулировании ипотеки заёмщик должен будет вернуть всю сумму кредита в сроки, указанные в договоре. В противном случае банк обратится в суд.

Чтобы не столкнуться с такой проблемой, продляйте страховку вовремя и обязательно отправляйте новый полис в банк.