Один из рисков ипотечного пузыря, несмотря на высокое качество обслуживания жилищных кредитов, — опережающий зарплаты рост цен на жилье и увеличение среднего срока погашения кредита

Несмотря на высокое качество ипотечного портфеля, риски ипотечного пузыря в России сохраняются. Об этом говорится в обзоре ипотечного кредитования в России, подготовленном аналитиками рейтингового агентства АКРА (есть в редакции).

Отмечается, что устойчивое качество ипотечного портфеля говорит об отсутствии пузыря на ипотечном рынке на данный момент. Так, доля проблемной задолженности в ипотечном портфеле остается низкой— 0,6%. «Хотя в отдельных российских регионах рост просроченной задолженности в последние месяцы ускорился, ее доля в целом по стране остается низкой, а ипотека по-прежнему считается одним из самых низкорискованных банковских продуктов»,— поясняют аналитики.

В тоже время вопрос о наличии на рынке ипотечного пузыря по-прежнему актуален, указывают эксперты. Среди рисков они указывают то, что с 2020 по 2024 год стоимость квадратного метра жилья росла существенно быстрее, чем доходы населения. «На данный момент стоимость квадратного метра на первичном рынке в разы превышает средний уровень заработной платы, которому сложно успеть за ростом цен»,— говорится в обзоре. Чтобы избежать такой ситуации, целесообразно былобы вводить больше жилья и не допускать формирования застройщиками искусственного дефицита квартир в продаже.

По мнению аналитиков, в этом случае жилье сталобы более доступным. «Безусловно, рентабельность застройщиков могла от этого пострадать, однако тотже объем прибыли можно получить за счет эффекта масштаба»,— добавили эксперты.

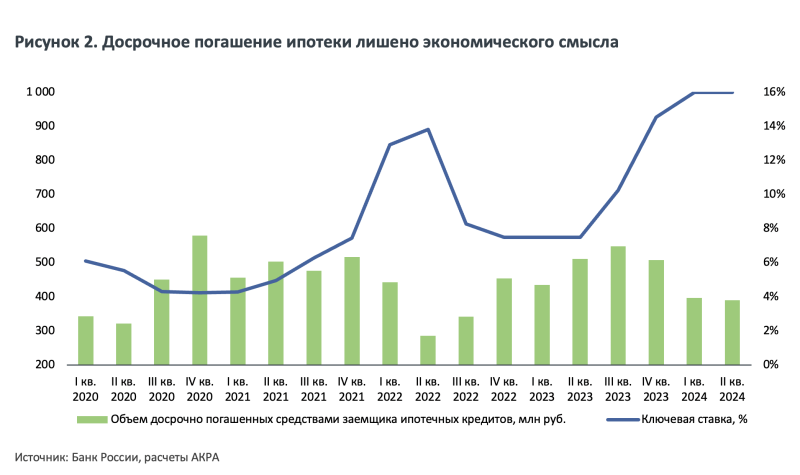

Еще один негативный фактор для ипотечного рынка, по мнению специалистов АКРА,— увеличение среднего срока погашения кредита. «Досрочное погашение ипотеки не имеет экономического смысла на фоне роста ставок по вкладам, что несет в себе риски ухудшения качества банковских портфелей в будущем»,— поясняют аналитики.

На этом фоне вероятность дефолта в силу изменения жизненных обстоятельств заемщика растет по мере увеличения срока ипотеки. Ввиду большой доли льготных программ в ипотечных портфелях банков, а также значительно возросшего среднего срока ипотечных кредитов: с начала действия массовых льготных программ, то есть с весны 2020 года, он увеличился с 18 до 26 лет. В тоже время в ЦБ указывали, что уже есть ипотечные кредиты сроком на 30–35 лет. Средний срок жизни ипотечных кредитов в краткосрочной перспективе будет не ниже десяти лет. Сейчас ипотеку в среднем гасят за восемь-девять лет, указывают в АКРА.

По мнению экспертов, экономический смысл досрочного погашения ипотеки может появиться, когда средние ставки по вкладам станут ниже средней ставки по ипотеке. «Однако пока наблюдается лишь замедление темпов досрочного погашения, что в дальнейшем создает риски накопления проблемной задолженности на балансах банков»,— указали аналитики.

Фото: АКРА

Помимо удлинения срока жизни ипотечного кредита, негативным фактором моглобы стать значительное (более 20%) снижение стоимости жилья. «Однако такая ситуация невыгодна ни банкам, ни застройщикам, ни владельцам недвижимости, ни государству»,— считают в АКРА.

Вместе с тем уровень первоначального взноса в значительной мере защищает банки от просадки залоговой стоимости недвижимости. Кроме того, более высокие макропруденциальные надбавки также направлены на поддержание финансовой устойчивости банков. «Теперь ипотеку в основном могут взять сравнительно более обеспеченные граждане, у которых имеется достаточный объем средств на первоначальный взнос, а задолженность по иным кредитам незначительна либо отсутствует»,— заключили аналитики.

На признаки перегрева на рынке жилья на фоне массовой льготной ипотеки указывалЦБ. Высокие темпы ипотечного кредитования приводили к сильному росту цен на жилье и увеличению разрыва между стоимостью первичного и вторичного жилья, что в итоге снижало доступность жилья и увеличивало риски обслуживания кредитов.