Содержание

- 1 Что такое вторичная недвижимость?

- 2 Узнайте стоимость ремонтных услуг и подберите компании под ваш запрос

- 3 Плюсы ипотеки на вторичку

- 4 Как оформить ипотеку на жилье во вторичке

- 5 Почему льготная ипотека не распространяется на вторичную недвижимость?

- 6 Как взять ипотеку на вторичку с помощью государства

Ипотека на покупку недвижимости обрела небывалый размах. По прогнозам экспертов, по итогам 2023 года российские банки выдадут около 1,6 миллионов жилищных кредитов более чем на 6 триллионов рублей, установив рекорд по объему ипотечных займов.

Решение Центробанка повысить ключевую ставку до 15% повлияло на проценты по рыночной ипотеке. Это привело к смещению фокуса на жилье в новостройках, на которое распространяются льготные ипотечные программы, позволяющие получить ипотеку под 6-8% годовых по субсидируемо государством ставке. Что касается вторичной недвижимости, для нее преимущественно действуют рыночные ставки, поэтому она менее востребована, чем квартиры в новых домах. В правительстве и экспертном сообществе не раз высказывались предложения распространить льготы и на вторичку, чтобы исправить возникший перекос и повысить интерес потенциальных покупателей к подобным объектам. Однако есть и аргументы против этого шага. Итак, попробуем разобраться, каковы перспективы ипотеки на вторичное жилье в 2024 году, по какой ставке будут предлагать ее банки, и стоит ли торопиться с оформлением кредита на приобретение такой недвижимости.

Что такое вторичная недвижимость?

Вторичка – это квартиры, на которые уже действует чье-то право собственности. Это может быть как «хрущевка» или «сталинка», так и дом, сданный в эксплуатацию пару месяцев назад.

При этом неважно, проживает ли собственник в этой квартире. Жилье вполне может стоять несколько лет в том же виде, в котором было получено от застройщика – с отделкой white box или вообще с черновой. Состояние объекта – не аргумент. Все определяют «бумажные» процедуры – в данном случае, оформление права собственности. Даже если оно было получено за один день до того, как квартира выставлена на продажу, под категорию первичного жилье уже не попадает. Соответственно, и актуальные ипотечные программы, предусмотренные для новостроек, уже не подходят: они распространяются только на строящиеся объекты либо на квартиры, на которые после сдачи дома в эксплуатацию еще не оформлено право собственности.

И именно невозможность купить квартиру, оформив ипотеку по одной из программ с господдержкой, заставляет потенциальных заемщиков делать выбор в пользу новостроек, из-за чего на сегмент вторичного жилья приходится гораздо меньше сделок с привлечением ипотечных кредитов.

Узнайте стоимость ремонтных услуг

и подберите компании под ваш запрос

Плюсы ипотеки на вторичку

Вторичная недвижимость часто располагается в более обжитых районах с развитой социальной инфраструктурой, благоустроенными пешеходными зонами и удобным подъездом, без стройки в непосредственной близости от дома. Новостройки не всегда могут похвастаться этими преимуществами – новые районы часто отстают и по благоустройству, и по школам и поликлиникам в шаговой доступности.

Еще один весомый плюс – квартира приобретается в уже готовом доме. Первичная недвижимость в этом плане остается «котом в мешке», особенно если покупать жилье на этапе котлована. Во вторичке же можно увидеть, насколько успешно реализован проект, удобно ли расположен дом, какое здесь окружение и так далее.

Нельзя не упомянуть и о том, что во вторичное жилье в большинстве случаев можно переехать практически сразу же – то есть, покупателю будет где жить, пока он собирается с силами и копит деньги на ремонт. Даже если квартира «убитая», все необходимое для проживания там обычно есть. Исключение – вторичка в новом доме, которую собственник перепродает без отделки.

Покупая квартиру от собственника, реально с ним поторговаться и получить скидку. Если объект долго не продается, собственник часто готов пойти навстречу покупателю. С застройщиком такой номер не пройдет.

Немаловажно, что при покупке вторичного жилья заемщик менее ограничен в выборе объекта, в отличие от первичного, которое банки в основном позволяют приобретать только у проверенных застройщиков.

Оформить ипотеку на вторичный объект недвижимости проще, чем на квартиру в новостройке. Заемщик должен один раз зарегистрировать ипотеку, а потом оформить право собственности. При покупки первичного жилья квест усложняется: сначала банку предоставляется договор долевого участия, а после ввода в эксплуатацию оформляются остальные документы.

Как оформить ипотеку на жилье во вторичке

Получить ипотеку на вторичку могут граждане России, достигшие 18 лет, некоторые банки поднимают нижнюю границу возраста заемщика до 21 года – это довольно логично, ведь сразу после достижения совершеннолетия у гражданина, как правило, нет ни стабильного дохода, ни кредитной истории. Что касается верхней возрастной планки, обычно она составляет 70-75 лет.

Для того, чтобы банк одобрил кредит, необходимо иметь возможность подтвердить доход. Проще всего зарплатным клиентам той или иной финансовой организации – банк видит движение средств на их счетах и готов предложить таким заемщикам более выгодные условия. Еще один способ подтверждения доходов – справка 2НДФЛ. Нередко банки требуют, чтобы заемщик, если он официально трудоустроен, проработал на одном месте не менее трех месяцев.

Приобретаемая в ипотеку квартира оформляется в залог. Помимо всего прочего, понадобится предоставить банку свежий отчет об оценке объекта.

Купить таким образом можно не только квартиру – используется вторичная ипотека и для покупки дома, но такое жилище должно отвечать определенным условиям, иначе банк не одобрит выдачу займа.

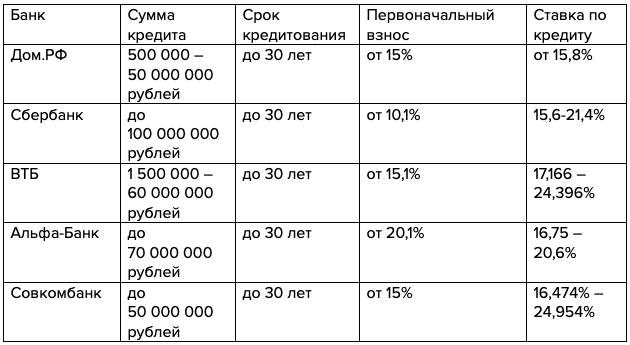

Ниже мы приводим условия отдельных банков по ипотеке на вторичку. Они различаются по лимиту кредита, размеру первоначального взноса и, собственно, ставке.

Почему льготная ипотека не распространяется на вторичную недвижимость?

Многие задаются вопросом, почему для новостроек предусмотрены различные программы господдержки, а вторичная ипотека – без льгот. А ведь не во всех городах новое жилье строится в нужном объеме. Периодически в медиаполе появляются комментарии на эту тему: власти не исключают, что когда-нибудь в России может появиться льготная программа для вторичного жилья, но вряд ли это произойдет в ближайшее время.

Сейчас ипотеку по субсидированной ставке выдают только на новостройки, что привело к росту цен на такие объекты. Что касается вторички, этот сегмент рынка некоторое время был дешевле. Застройщики и представители банков выступали против распространения на него льготных программ, предупреждая о последующем подорожании вторичной недвижимости.

Но повышение ключевой ставки до 15% и последующий рост рыночных ипотечных ставок несколько изменил ситуацию. Покупатели стали больше интересоваться новостройками, так как с субсидированными ставками переплата по кредиту выходит гораздо меньше. Но если сейчас ввести льготные условия на ипотеку для вторички, это ударит и по банкам, и по застройщикам, и по смежным отраслям, так как тысячи новых квартир попросту останутся нераспроданными. Возможно, властям стоило бы проработать более адресные варианты субсидированных ставок для вторички для конкретных регионов или категорий заемщиков.

В 2024 году ЦБ вряд ли пойдет на дальнейшее повышение ключевой ставки, а значит, проценты по рыночной ипотеке останутся на прежнем уровне. Не исключено, что регулятор даже понизит ее, а вслед за ней уменьшатся и проценты. Прежде чем оформлять ипотеку на вторичное жилье, стоит выяснить, какую политику изберет Центробанк в 2024 году.

Как взять ипотеку на вторичку с помощью государства

Пусть субсидированные ипотечные ставки – удел первичного рынка, у заемщиков, ориентированных на вторичку, все же есть варианты получить государственную поддержку для приобретения жилплощади.

Материнский капитал

Разумеется, пособие можно потратить и на другие цели, установленные законодательством, но на практике эти деньги очень часто идут на улучшение жилищных условий семьи с детьми. В 2024 году размер выплаты на первого ребенка составляет 631 тысячу рублей, на второго – 834 тысячи рублей. Эта сумма может стать серьезным подспорьем при покупке квартиры.

Если при покупке квартиры в ипотеку использовался материнский капитал, обязательным условием сделки является выделение детям доли в приобретенной недвижимости. На это дается полгода с момента погашения ипотеки и снятии обременения с квартиры. Размер долей законодательно не прописан.

«Семейная ипотека» на Дальнем Востоке

Желающие переехать туда могут рассчитывать на кредит в размере 6 000 000 рублей на жилье в сельской местности под 5% годовых. Обязательное условие – ребенок, родившийся в 2019 году или позднее.

«Дальневосточная ипотека»

Кредит до 6 000 000 предоставляется под 2% годовых сроком до 30 лет при первоначальном взносе в размере 15% и более от стоимости квартиры. Ипотеку могут получить молодая семья, одинокий родитель в возрасте до 36 лет и участники программы «Дальневосточный гектар».

Для некоторых категорий заемщиков предусмотрены дополнительные меры поддержки. Так, например, многодетным семьям предоставляют единоразовую субсидию в размере 450 000 рублей на погашение ипотеки. Кроме того, для заемщиков, оказавшихся в сложной финансовой ситуации, действует программа помощи, в рамках которой осуществляется реструктуризация ипотечных кредитов.